賃貸不動産経営管理士過去問題 令和2年試験 問43

問43

相続税及び贈与税に関する次の記述のうち、誤っているものはどれか。

- 借地権割合70%、借家権割合30%の地域にある土地上に賃貸不動産を建設し、賃貸割合を100%とすると、更地の場合と比べて土地の評価額を21%軽減できる。

- 被相続人と同一生計親族が居住していた自宅の敷地に小規模宅地等の特例を適用する場合には、200㎡までの部分について評価額を50%減額することができる。

- 贈与税は、暦年課税の場合、1年間(1月1日から12月31日まで)に贈与を受けた財産の価格から基礎控除額の110万円を控除した額に税率を乗じて計算する。

- 贈与に関し、相続時精算課税制度を選択すると、選択をした贈与者から贈与を受ける財産については、その選択をした年分以降すべて同制度が適用され、暦年課税へ変更することはできない。

広告

広告

正解 2

問題難易度

肢110.9%

肢262.7%

肢35.6%

肢420.8%

肢262.7%

肢35.6%

肢420.8%

分野

科目:5 - 賃貸業への支援業務細目:3 - 税金

解説

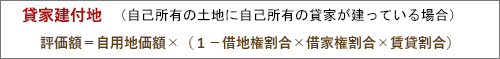

- 正しい。所有している土地上に賃貸物件を建設した場合、その敷地は「貸家建付地」として評価します。貸家建付地は以下の算式で評価するので、借地権割合70%、借家権割合30%、賃貸割合を100%だと自用地としての価額と比較して「0.7×0.3×1.0=0.21=21%」だけ軽減することができます。

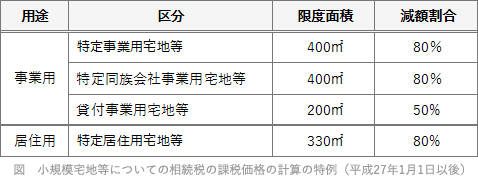

- [誤り]。被相続人の自宅の敷地は、小規模宅地の評価減の特例の区分上「特定居住用宅地等」になり、330㎡までの部分を限度として80%相当額を減額することができます。200㎡・50%の組合せは「貸付事業用宅地等」の数字です。

- 正しい。贈与税の暦年課税では受贈者ごとに、年間110万円の基礎控除額があります。よって、年間受贈額が110万円を超えた人は贈与税の申告義務があります。

- 正しい。相続時精算課税制度は、特定贈与者(60歳以上の父母または祖父母)から贈与により財産を取得した20歳(2022年4月1日以降は18歳)以上の受贈者にかかる贈与税が、受贈した財産の累積が2,500万円分まで非課税になる制度です。相続時精算課税制度により非課税扱いとなった受贈額は、贈与者の死亡時に相続財産に合算して相続税が算出されます。

いったん相続時精算課税制度を選択すると、選択した年以後贈与者が亡くなる時まで継続して適用され、暦年課税に変更することはできません。

広告

広告